保険屋さんにいろいろな保険を勧められたけど、本当に必要な保険って何なの?

今入っている保険を見直したい!自分に必要な保険を見直すときはどうすればいいの?

公的保険と民間保険について詳しく教えて!

このような疑問や悩みをお持ちの方のために書かれた記事です。

おみそ

おみそ25歳で貯金1000万円を達成したおみそです。簿記資格を持っています。社会人2年目から保険料の見直しを始め、現在1か月に支払っている保険料は2000円以下になりました。

「住宅費」「教育費」「老後資金」とならんで人生の4大支出とも言われる「保険料」

人生の大きな支出にも関わらず、そのベースとなる公的保険についてしっかりと理解できている人は本当に少ないです。

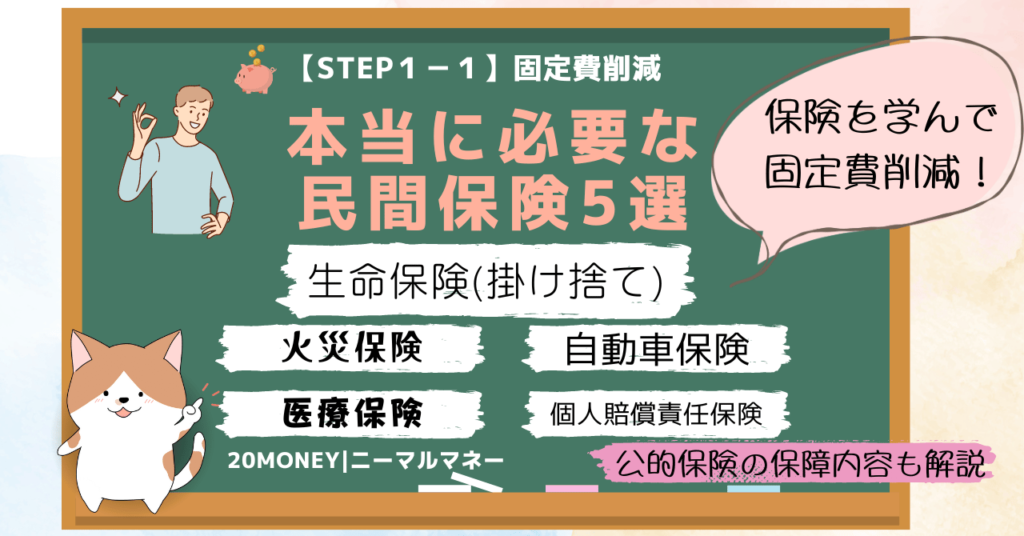

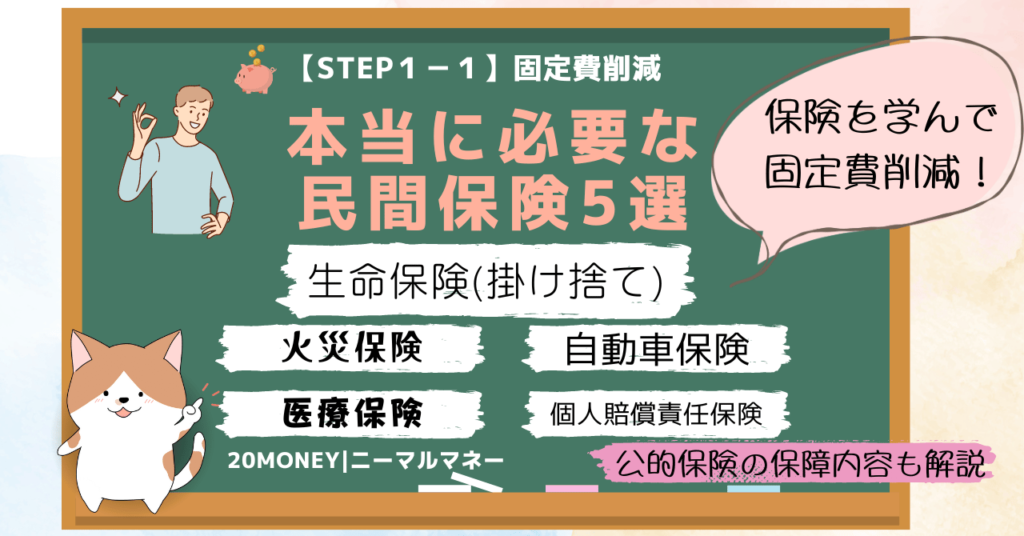

そこで本記事では、公的保険と民間保険のキホンからカバー範囲までを丁寧に解説し、本当に必要な民間保険5選について詳しく紹介しています。

保険について学ぶなんてめんどくさい…

気持ちはよく分かります。

ですが保険について学んで行動するということは、「人生を変えること」と言っても過言ではないとわたしは思います。

この記事を読めば、最短ルートであなたにとって本当に必要な保険が分かるようになっています。

ぜひ最後までお付き合いください。

- 【どんな保険?】万が一のことがあったときに一定額のお金を受け取れる保険

- 【どんな人に必要?】家族や子どもがいる人(自分に万が一があったときに残されて困る人がいる人)

- 【どんな保障が必要?】自分に万が一があったときに必要になる分の保険金

- 【適正な保険料はいくら?】基本的には5,000円以下

- ☆住宅ローンは、借入時に団体信用生命保険に加入していれば考慮しなくてよい

- 【どんな保険?】家の火災リスクや風災リスクなどに備える保険

- 【どんな人に必要?】賃貸や持ち家に住んでいる人

- 【どんな補償が必要?】賃貸なら借家人(しゃくやにん)賠償責任(※)は必要

- 【適正な保険料はいくら?】2年で10,000円程度

- 賃貸契約をしている人が借りている部屋を破損させてしまったときに補償を出してもらうための保険のことです。

- 【どんな保険?】自転車事故などで他人にケガをさせてしまい損害賠償責任を負う場合、上限金額まで補償される保険

- 【どんな人に必要?】大富豪以外の人

- ☆火災保険に特約で付けることができる

- ☆別途自転車保険に入っている場合は必要ないことも

- 【どんな保険?】自動車事故に備える保険

- 【どんな人に必要?】自動車を所有している・運転している人

- 【どんな補償が必要?】無制限の対人対物補償(車両保険はケースバイケース)

- 【適正な保険料はいくら?】走行距離や免許証の色により変わる

- 【どんな保険?】病気やケガに備える保険

- 【どんな人に必要?】貯金100万円以下で病気になったときに頼れる人がいない人

- 【どんな保障が必要?】貯金で賄えない分の治療費や入院費

- 【適正な保険料はいくら?】保障内容による

- 本記事は、保険募集人資格を所有する「保険のプロ」が監修をしています。

- これから新社会人になるモニターさんにご協力いただき、お金に関してほとんど知識がない人でも本記事の内容を実践できるか検証し、記事内容を改善しています。

- 本記事は金融庁発行のリーフレット「公的保険について」の内容をもとに、保険についてより分かりやすく実用的に解説した内容になっています。

- 学習を目的としたコンテンツのため、上から順番に読んでいくことが望ましいです。途中で休憩したり数日に分けて読破しましょう。

すぐに本当に必要な保険の詳細が読みたい!という方は目次の「本当に必要な民間保険5選」をタップしてください

保険の超キホンを学ぼう

保険を学ぶのに何の意味があるのか?

保険は何のためにあるのか?

何のために保険に入るのか?

保険についての疑問はたくさんありますよね。

いっしょに保険に関するギモンを解決していきましょう。

納得した上で保険を見直しましょう♪

保険について学ぶメリット

保険について学ぶことにどんなメリットがあるのでしょうか。

生命保険文化センターの調査によると、生命保険・個人年金保険の加入者が年間に支払っている保険料の平均は17.9万円でした。

大卒で働き始めてから定年までの約40年間、毎年17.9万円を払い続けたとすると、その額は合計716万円にものぼります。

生命保険と個人年金だけでこの金額ですから、その他火災保険や自動車保険等を加えたら生涯で1000万円以上民間の保険料を支払っている人も少なくないのではないでしょうか。

700~1,000万円…これは払い過ぎですね

金融庁も「公的保険について」というリーフレットを作成したり民間の保険会社に向けて公的保険の説明をするよう注意喚起をしたりと工夫しています。

ですが、多くの人が必要以上に保険料を払ってしまっているのが現状です。

ただ悪いことばかりでもありません。

これは裏を返せば、必要以上に加入してしまっている保険料を見直す余地があるということでもあります。

本当に必要な保険以外を解約することができれば、固定費を大幅に削減することができます。

固定費が下がれば家計がラクになるね

保険を学び行動することで結果的に家計がラクになりますから、保険を学ぶメリットは大きいですね。

公的保険って何のためにあるの?

保険とは、「相互扶助」という考えがもとになって作られています。

相互扶助?なんだかむずかしそう…

「相互扶助」と聞くとむずかしく感じますが、要は、「お互いに(相互)助け合う(扶助)」ということです。

「危険にさらされて困っている人がいたら、みんなで助けよう!」ってことだね

その通りですね。

では、その「危険(リスク)」とは具体的にどのようなことなのでしょうか。

金融庁「公的保険について」では、次のようなことがリスクとされています。

- 病気やケガ(病気やケガで入院費・治療費がかかった)

- 老齢(歳を重ねて稼ぐことがむずかしくなった)

- 永眠(お星さまになってしまった)

- 介護・認知症(介護が必要になった)

- 障がい(ハンディキャップを背負った)

- 失業(職を失ってしまった)

日本は国民皆保険制度なので、原則、国民全員が何かしらの公的保険に加入しています。

特に、「老齢」「介護」といった「みんながいずれ背負うであろうリスク」への備えは、公的保険が担う重要な機能です。

最近は「2000万円問題」など、老後資金の不足が叫ばれています。

そんなに足りないなんて不安になりますね

ですが他国に比べると、公的保険をはじめ日本の社会保障制度は優れていると言われています。

例えば、ケガ・病気なら公的医療保険で、老齢なら公的年金(老齢年金)で備える仕組みになっています。

よくも悪くも日本は「困っている人はみんなで支えていこうね~」という考え方が浸透している国なのです。

まとめると、「公的保険って何のためにあるの?」に対する回答は、

今困っている国民の負担を日本全体で支えるためにある

という答えになります。

皆さんが頑張って働いてもらった給料から「社会保険料」が引かれているのはそのためです。

民間保険は何のために入るの?

みんな公的保険に入っているから民間保険はいらないよね!

「そうだね。」と言いたいところですが、現実はそうではありません。

あらまぁ…

残念ながら、優秀な日本の社会保障制度であっても、個人単位で見れば足りない部分があります。

そもそも保険とは、「起こる確率は低いけど起きた時の損失が大きいこと」に備えるためにあります。

そのため、次のような条件に当てはまることについては「民間保険」で備えます。

- 確率は低いけど起きた時の損失が大きいこと

- 公的保険では備えきれないこと

- 自分の資産(貯金や投資)では備えきれないこと

この3つに当てはまる部分は民間保険でカバーしなければいけません。

だから、「公的保険でどのくらいカバーされるのか」をちゃんと知っておく必要があるのです。

公的保険と民間保険のちがいは何だろう

公的保険や自分の資産では備えきれない「起きる確率は低いけど、起こったら人生が破綻するほどの損失」に備えるのが民間保険です。

ここでは、公的保険でリスクにどこまで対応できるのかを解説します。

公的保険について学ぶことであなたに本当に必要な民間保険は何かよく分かりますよ。

公的保険で足りない部分を民間保険で備える!→無駄な保険に入らなくて済むから固定費削減!

公的保険と民間保険を比べてみよう

まずは、公的保険(社会保険)と民間保険を比較してみましょう。

こちらの表がリスクごとに対応している公的保険と民間保険の一覧表になります。

| リスク | 公的保険 (公的制度) | 民間保険 |

|---|---|---|

| ケガ・病気 (業務上は2段目) | 公的医療保険 | 医療保険 がん保険 損害保険 等 |

| 労災保険 | 労働災害総合保険 等 | |

| 老齢 | 公的年金 (老齢年金) | 個人年金保険 等 |

| 永眠 | 公的年金 (遺族年金) | 生命保険 (なくなったとき) (終身・養老・定期 等) |

| 介護・認知症 | 公的年金 (障害年金) 公的介護保険 等 | 介護保険 認知症保険 等 |

| 障害 | 公的年金 (障害年金) 自立支援医療 障害福祉サービス | 身体障がい保険 所得補償保険 就業不能保障保険 等 |

| 失業 | 雇用保険 | 就業不能保険 (病気・ケガ等) |

| 災害 | 被災者生活再建支援制度 等 | 火災保険 |

| 損害 (自動車) | 健康保険 政府保障事業 (被害者側) | 自動車保険 |

| 損害 (その他) | 健康保険 (被害者側) | 個人賠償責任保険 個人賠償責任補償特約 |

- 上記の表はあくまで一例であり、公的保険・民間保険のすべてを網羅しているわけではありません。

- 黄色マーカーは加入検討の余地がある民間保険(あくまで「20money|ニーマルマネー」のスタンスです)

- 災害に遭って家が壊れれる

- 損害を与えてしまって高額な損害賠償を請求される

このような場合でも公的支援がないわけではありません。

ですが、公的支援では十分ではないのが現状です。

2024年1月の能登地震でも自宅が壊れてしまった方がたくさんいました。

そのときに問題になったのが、住宅の損壊に対する公的支援の薄さです。

住宅が被害にあったときに支払われる支援金は大規模半壊で50万円、全壊等でも100万円(記事執筆時)。

全然足りなさそうですね…

また自転車事故を起こしてしまった場合で1億円近い賠償が命じられた例もあります。

このような場合は公的制度(保険)ではカバーしきれない可能性が出てきます。

そこで必要になるのが民間保険です。

本当に必要な民間保険は後で詳しく解説します

民間保険との上手な付き合い方

民間の保険会社は企業ですから、保険を販売することで利益を追求しています。

これは民間企業だから当然のことですし、何も悪いことではありません。

しかし、一番やってはいけないのは、何の勉強もせず、保険屋さんに言われるがまま保険に加入してしまうことです。

対面営業の保険屋さんや無料のFP相談員さんは善意であなたのために時間を取っているわけではありません(そういう方もゼロではないとは思います)。

相手はあなたのもとに営業をしに行っているのです。

営業では、売りたい商品を消費者が欲しくなるように情報の見せ方を工夫しています。

多くの人は保険についてろくに学習もせず保険屋に行ってしまいますから、本当は必要のない保険にまで入ってしまうのです。

その結果として、働いて稼いだお金を無駄にしてしまいます。

本当に自分を守ってくれるのは自分だけですね

ちゃんと調べた上で、納得して加入するならいいと思います。

読んでいるあなたがそうなるように、この記事を読んで勉強しましょう。

読むのに疲れてきたら一度休憩を入れましょう。この記事をブックマーク登録すればいつでも見に来られますよ

民間保険でカバーするのはどんなとき?|公的保険の保障範囲を学ぼう

公的保険ではどの程度の補償があるのか、リスク別に確認していきましょう。

- 病気やケガ(病気やケガで入院費・治療費がかかった)

- 老齢(歳を重ねて稼ぐことがむずかしくなった)

- 永眠(お星さまになってしまった)

- 災害(災害で住む家が壊れてしまった)

- 損害(事故を起こして損害賠償を請求されてしまった)

ひとつずつ解説します

病気やケガで入院した時に使える公的医療保険

病気やケガで入院したときには平均でいくらくらいのお金がかかるのでしょうか。

2022(令和4)年度「生活保障に関する調査」によると、入院時にかかった自己負担額の合計は198,000円で入院日数は17.7日が平均でした。

これは治療費のほかに入院に関わる費用全般を含めた数字になります。

思ったより高くはないですね

そうですね。

米国で1週間以上入院する場合は平気で数百万円かかることも珍しくありませんから、日本の医療費制度は充実していると言えます。

ここまで費用を抑えることができるのは「高額療養費制度」のおかげです。

高額療養費制度…?

高額療養費制度とは、入院や手術で「1か月間の医療費が高くなっちゃったら払い過ぎた分をキャッシュバックしますよ~」という制度のことです。

高額療養費制度とは「医療費が1か月(歴月:1日から末日まで)で上限額を超えた場合、年齢や所得に応じて、超過された部分が払い戻される制度」

金融庁「公的保険について」より引用

この「高額療養費制度」のおかげで、医療費の自己負担が軽減されています。

ちなみに、入院した患者さんのうち、高額療養費制度を利用した人は全体の67.8%でした。

多くの人が利用している制度なんだね

では、仮に入院をして高額療養費制度を利用した場合、医療費の自己負担はどのくらいになるのでしょうか。

所得や年齢によって若干変わりますが、一般的な人の場合、仮に医療費が100万円かかったとしても医療費負担額は8万7,430円になります。

- 年齢:69歳以下

- 年収:約370万円~約770万円(標準報酬月額28万円以上53万円未満)

- 医療費:100万円

- 窓口負担:3割(30万円)

- 自己負担額:80,100円+(1,000,000-267,000)×1%=80,100円+7,330円=87,430円(※)

- 払い戻される医療費:21万2,570円

- 計算式「80,100円+(医療費-267,000)×1%」

以上のことから、「20moeny|ニーマルマネー」でのスタンスは「貯金が100万円以上ある人は民間の医療保険は必要ない」です。

でもがんで先進医療が必要になったらどうするの?全額自己負担なんだよね…

結論、先進医療特約はいりません。

理由を説明します。

そもそも先進医療の利用者は、がん入院患者のうちたった1.7%です。

さらに先進医療でかかる費用は高くても300万円程度(※)。

- 生命保険文化センター「リスクに備えるための生活設計」を参考

そして、先進医療特約が低価格なのは実際に必要になる人がごく少数だからです。

貯金100万円以下の人が一時的に医療保険に加入するときに先進医療特約を付けるという場合ならありだとは思います。

長くなってしまったので、この章のまとめをします♪

- 100万円の医療費がかかっても自己負担は10万円以下

- がん患者のうち先進医療を利用した人は全体の1.7%

- 先進医療費はかかっても300万円程度(※)

- 治療内容により金額は異なります。

歳をとり稼げなくなったときに使える公的保険

人間は誰しもが歳を重ね、衰えていきます。

高齢者の生活を保障するためにあるのが公的年金(老齢年金)です。

国民年金や厚生年金の加入状況や配偶者の有無など、状況によって受け取れる金額は様々です。

ただ人それぞれで終わってはイメージができないと思いますから、ここでは保険市場「公的年金受給シミュレーション」を用いて例を挙げます。

イメージをしやすくするために出した数字であり、あくまで一例ですのでご了承くださいね

このケースの場合、65歳から月額約20万円の年金を受け取ることが予想されます。

老ネコになって年金だけで生活できなかったらどうしよう…

「老後2000万円問題」など老後資金の不足は現在でも危惧されている問題ですよね。

これに関しては個人で備えるしかありません。

むしろ、「これまでたくさん年金をもらえていた人がラッキーだった」くらいに捉えておくと気が楽です。

ですが、現実問題として老後の不足分に自分で備える必要が出てきます。

保険で備えればいいのか!

惜しい!!

おさらいをしましょう。

民間保険でカバーすべきリスクは次の3つに当てはまるものでしたね。

- 確率は低いけど起きた時の損失が大きいこと

- 公的保険では備えきれないこと

- 自分の資産(貯金や投資)では備えきれないこと

老後にお金が必要になることは「確率は低いけれど起きた時の損失が大きいこと」ではありません。

「確実に起きて、不足した場合、経済的困難が待ち受けていること」です。

保険じゃないなら、何で備えたらいいの?

その答えは、「貯金と投資」です。

貯金や投資に関するノウハウは家計管理と資産形成を通して学ぶことができます。

当サイト「20money|ニーマルマネー」のサブタイトルは「20代から始める貯金・投資」

今と未来(老後)を豊かにしていくには、家計管理や資産形成といった正しい金融知識は不可欠になります。

これから社会人になるまたはなったばかりの20代の人や30代以降でもお金について学ぼうとしているあなたのような人のために、このサイトを作りました。

家計管理や資産形成で困ったら「ニーマルマネー」で検索してきてくださいね

今後日本に住み続けるのであれば、「自分の生活は自分で守る」ことを強く意識しましょう。

一家の稼ぎ頭が永眠。残された家族の収入を保障する公的保険

一家の稼ぎ頭に万が一のことが起こってしまった後、残された家族の収入を保障する制度が遺族年金です。

例えば、月収35万円(※1)の40歳会社員で18歳未満の子ども(※2)が2人いる一家の稼ぎ頭の人に万が一のことが起きた場合、遺族は1か月あたり約15.2万円を受け取ることができます。

むずかしい計算を見たくない人は読みとばしてください

- 遺族基礎年金(子ども2人(※2)の場合):79万5,000円+22万8,000円×2=125万1,000円(令和5年4月~)

- 遺族厚生年金:月収35万(※1)×5.481÷1000×300(※3)=57万5,505円

- 1 正確には、年収ではなく「標準報酬月額」です。4~6月分の報酬を月あたりに割った金額

- 2 原則18歳未満。20歳未満で1、2級の障がい状態の場合も該当。

- 3 厚生年金加入期間が25年未満の場合は300月として計算。

- 2024年時点での計算。最新情報や受取条件等の詳細については「日本年金機構」公式HPで確認してください。

- 125万1,000円(遺族基礎年金)+57万5,505円(遺族厚生年金)=182万6,505円

- 1か月あたり15万2,208.75円

- 月約15.2万円

- 「日本年金機構」の情報をもとに計算。詳しくは公式HP内で「遺族基礎年金」「遺族厚生年金」と検索。

この場合、月約15.2万円もらえることは分かったけど、足りなかったらどうやって備えるの?

この不足分は公的保険でカバーしきれない範囲になりますから、民間保険で備えます。

もちろん、不足分をすべて自分の保有資産でまかなえるという人は保険に加入する必要はありません。

子どもが社会人になるまでの生活費と教育費を概算し、お金が不足していると分かったら収入保障保険等で備えるのが最もかしこい選択です。

収入保障保険ならFWD生命保険株式会社の「FWD収入保障」がおすすめです。

- 月払保険料が安い

- 本当に必要な分だけを過不足なく受け取ることができる

- 月額いくらのように分割で受給できる

一括ではないのでお給料のように毎月受け取ることができますから、一括でもらって使いすぎる心配も少ないです。

対面相談もありますが、ネットからの申し込みでOKですよ。

なるほど。不足分は民間保険で備えるのか。でも生活費がいくら足りないかなんて分からないよ…

だから、家計管理が大事なんです。

さらに固定費を見直せば、その後の生活費がずっと安くなり、生活が身軽になります。

家計の支出を把握する方法は「(記事準備中)」、固定費を見直す方法は「【固定費節約】6大固定費の効率的な見直し方を徹底解説!」で詳しく解説しています。

月の生活費を知っておくのは大切!覚えました

一家の稼ぎ頭であるあなたへ

守りたい家族がいる一家の稼ぎ頭の方は、ご自身の場合をシミュレーションして、不足分に備える必要があります。

そうでなければ、あなたにもしものことがあった時、大切な家族が路頭に迷ってしまうかもしれません。

「自分がいなくなった後のことなんてどうでもいい」という方は別ですが、この記事を読んでいるあなたならきっと大切な家族を守りたいと思っていると私は信じています。

- 守りたい家族がいる人は本記事の計算や「日本年金機構」を参考にして自分にもしものことがあったとき残された家族は毎月いくら遺族年金を受け取れるのか調べる。

- その不足分は民間保険(収入保障保険等)で備える。

- おすすめは「FWD収入保障」

- 治療内容により金額は異なります。

災害で住む家がなくなってしまったときの公的支援

災害等で住む家がなくなってしまった場合、被災者生活再建支援制度という公的支援があります。

災害により生活基盤に多大な被害を受けた世帯に対して、最大300万円の支援金が支払われます。

| 全壊等 | 大規模半壊 |

|---|---|

| 100万円 | 50万円 |

| 建築・購入 | 補修 | 賃借 (公営住宅のぞく) |

|---|---|---|

| 200万円 | 100万円 | 50万円 |

例えば、自宅が「大規模半壊」と認定され、その後賃貸に住み替えた場合、支援金の合計は100万円になります。

この場合も自分の資産で備えることが難しい場合は、火災保険で備えることになります。

火災保険についてはこの後の「本当に必要な民間保険5選」で詳しく解説しています

自動車事故を起こしてしまったときの公的支援

そもそも原付を含めたすべての自動車は自動車損害賠償保障法により自賠責保険(共済)への加入が義務付けられています。

ですが、実態として全体の10%程度の自動車は自賠責保険に加入していないのが現状です。

自動車を運転する人は自賠責保険の加入は絶対です

ひき逃げや無保険車による事故の場合、自賠責保険では補いきれないことが多く、政府(国土交通省)が立て替え払いをするという保障事業があります。

ただしこれはあくまで被害者側への救済制度であり、加害者への救済ではありません。

義務を怠っていたので当然のことですね

ひき逃げや無保険車による事故でなかったとしても、自動車を運転している限りは事故を起こすリスクがあります。

私は大丈夫、なんてことはありません。

自動車事故は以下の3つに当てはまる上に、自賠責保険は加入義務があります。

- 確率は低いけど起きた時の損失が大きいこと

- 公的保険では備えきれないこと

- 自分の資産(貯金や投資)では備えきれないこと

法律で加入義務があるのは自賠責保険のみですが、事故の内容によっては自賠責だけでは補いきれないケースもあります。

そのため、自動車保険に加入するときは、次の任意保険や特約を付けることが望ましいです。

- 自賠責保険(加入義務)

- 対人対物無制限(任意保険)

- 個人賠償責任保険(特約※1)

- 弁護士特約(特約※2)

- 1 火災保険等でも加入することができます。重複しないように注意しましょう。

- 2 弁護士費用を貯金で賄える人は付けなくてもOKです。

記事執筆時点のおすすめ自動車保険はSOMPOホールディングスの「おとなの自動車保険」です。

- 年間支払保険料が安い

- 新規ネット割が適応される

- 24時間電話対応受付

とは言っても、不安だし相見積もりを取りたいという方もいらっしゃると思います。(私もそのタイプです。)

そんな方ならSBIホールディングスのインズウェブ「無料の自動車保険一括見積もりサービス」ならネットで見積もりを申し込むことができます。

車のナンバーや現在加入中の自動車保険の詳細が分かっていれば情報を入力してすぐに見積もりを申し込むことができます。

どちらも実際にHPの申し込み画面を使ってみましたが、ネットで完結するのでその場すぐできて簡単でした。

上のボタンを押すとすぐに一括見積もりができますよ

本当に必要な民間保険5選

本当に必要な民間保険5選について一つずつ丁寧に解説し、おすすめの保険も紹介しています。

- 【どんな保険?】万が一のことがあったときに一定額のお金を受け取れる保険

- 【どんな人に必要?】家族や子どもがいる人(自分に万が一があったときに残されて困る人がいる人)

- 【どんな保障が必要?】自分に万が一があったときに必要になる分の保険金

- 【適正な保険料はいくら?】基本的には5,000円以下

- ☆住宅ローンは、借入時に団体信用生命保険に加入していれば考慮しなくてよい

- 【どんな保険?】家の火災リスクや風災リスクなどに備える保険

- 【どんな人に必要?】賃貸や持ち家に住んでいる人

- 【どんな補償が必要?】賃貸なら借家人(しゃくやにん)賠償責任(※)は必要

- 【適正な保険料はいくら?】2年で10,000円程度

- 賃貸契約をしている人が借りている部屋を破損させてしまったときに補償を出してもらうための保険のことです。

- 【どんな保険?】自転車事故などで他人にケガをさせてしまい損害賠償責任を負う場合、上限金額まで補償される保険

- 【どんな人に必要?】大富豪以外の人

- ☆火災保険に特約で付けることができる

- ☆別途自転車保険に入っている場合は必要ないことも

- 【どんな保険?】自動車事故に備える保険

- 【どんな人に必要?】自動車を所有している・運転している人

- 【どんな補償が必要?】無制限の対人対物補償(車両保険はケースバイケース)

- 【適正な保険料はいくら?】走行距離や免許証の色により変わる

- 【どんな保険?】病気やケガに備える保険

- 【どんな人に必要?】貯金100万円以下で病気になったときに頼れる人がいない人

- 【どんな保障が必要?】貯金で賄えない分の治療費や入院費

- 【適正な保険料はいくら?】保障内容による

理屈はいいから本当に必要な民間保険を教えて!という方はここから読んでもらってもOKです。

保険を見直して固定費を節約しましょう

民間保険の見直し方

保険の見直しをするときは、次の3ステップで行います。

各保険の加入状況(内容と料金)を確認する

本記事を読んで分かった「自分には必要ない保険」を解約する

「本当に必要な保険5選」から自分が必要な保険について見直しをする

見直し方法はそれぞれの項目で解説しています

すべて一気に見直す場合は上の3ステップでやることをおすすめします。

一つずつ見直しをするときは、「1加入状況を確認」→「3保険の見直し」の順番がベストです。

保険を見直して「保険貧乏」から脱出しよう

ちなみに、もしあなたが純金融資産5億円以上の超富裕層なら、これらのことをする必要はありません。(笑)

掛け捨ての生命保険|本当に必要な民間保険1

自分に万が一のことがあったとき、残された家族のために加入するのが掛け捨ての生命保険です。

遺族年金や相続では備えきれない場合、不足する金額分の保険金を掛けましょう。

不足金額が分かったら、保険見直しの3ステップに沿って保険を整理します。

まず、今あなたが①加入している生命保険の内容と月額の保険料を確認します。

次に、②相場の確認です。

「20money|ニーマルマネー」でおすすめしているFWD生命保険株式会社の「FWD収入保障」であれば、以下の条件の場合、月額保険料は1,685円になります。

- 非喫煙者優良体の30歳男性

- 保険期間:60歳

- 年金月額:10万円

- 最低支払保証期間:5年

- 月額保険料:1,685円

- 「FWD収入保障」公式HPのシミュレーションを利用。月額保険料は記事執筆時の料金です。

- 60歳までにもしものことがあった場合、保険期間満了直前でも最低5年間は年金月額10万円を受け取ることができるという内容です。

公式サイトで自分のケースをシミュレーションしてみましょう。

現在加入している生命保険より金額が安い場合は、③保険の乗り換えをします。

インターネット申込みなら簡単ですね

火災保険|本当に必要な民間保険2

持ち家や賃貸での災害等に備えるのが火災保険です。

ここではまず、火災保険のキホンを学びましょう。

また、持ち家と賃貸のケース別で保険料の見直し方法を解説し、おすすめの火災保険を紹介します。

火災保険はいちばん複雑なのにほぼ全員が加入する保険です。ここを乗り越えることができれば、保険についてはもう怖いものなしですよ

火災保険とは?

火災保険と言われると「火事に備える保険」というイメージをもっている方もいらっしゃるかもしれません。

ですが実は、火災保険は火事だけでなく、様々な災害等が原因で家に被害が出たときのために備える保険なのです。

火災保険というより「家の災害保険」ですね

では、具体的にどのような災害による被害が補償されるのでしょうか。

火災保険で補償されるリスクや災害を表にまとめました。

| リスク | 災害/損害 |

|---|---|

| 火災 | 火事 |

| 落雷 | |

| 破裂・爆発 | |

| 風災 | 台風 |

| 竜巻 | |

| 雪災 | 豪雪事故 |

| 雪崩 | |

| 雹災 | 雹(ひょう) |

| 水災 | 洪水 |

| 土砂崩れ | |

| 盗難 | 盗取・損傷・汚損 |

| 衝突 | 物体の落下・飛来・衝突 等 |

| 漏水 | 漏水による水漏れ |

| 暴力 | 集団行動等に伴う暴力行為 |

| 突発事故 | 不測かつ突発的な事故による破損・汚損 |

- 東京海上日動「すまいの保険」損保ジャパン「THEすまいの保険」パンフレットを参考に作成。

オレンジマーカのリスクについては基本的にどの火災保険でも補償されます

例えば水災リスクの場合、台風による洪水で家が床上浸水して建物が損害を受けたときなどに、損害保険金を受け取ることができます。

その他、表でイメージしにくいところを解説すると、「衝突」は車が家に突っ込んできて塀などが壊れてしまったとき、「突発事故」は誤ってテレビに家具をぶつけてしまい壊してしまったときなどが対象になります。

補償されるパターンもいろいろですね。それから保険料はどうやって決まるのかな?

建物の状態や補償内容など、様々な要素で火災保険の保険料は決まります。

また、家財保険、地震保険をセットにするかどうかによっても変わります。

契約期間については短期化してきているのが現状です。

少し前までは10年以上の長期契約も可能でしたが、2024年現在は最大でも5年契約です。

地震保険も前と比べると値上がりしている傾向にあります。

話をまとめます。火災保険の保険料は次のような条件によって変わります

- 築年数

- 建物の評価

- 所在地

- 構造区分

- 延床面積

- 補償内容

- 保険期間 など

状況によって変わるので、一概に「ここが最安!」「この条件が最適!」と言うのは難しいです。

持ち家の場合は特にそれが顕著になります。

そのため、火災保険は一括見積もりを依頼するのが一番です。

ですが、自分に必要な補償が分かっていないと見積もりをしてもらうときの条件を決めることができないですよね。

そこでこの後は、持ち家と賃貸、それぞれのケースに分けて、具体的な補償内容の検討や見積もり依頼の方法を解説します。

- 火災保険は「家の災害に備える保険」

- 火災だけでなく風災や雪災、水災など様々なリスクに備えることができる

- 保険料は補償内容や各種条件によって大きく変わる

- 一括見積もりをする前に、自分に合った条件を決めよう

賃貸の場合

保険見直しの3ステップで火災保険についても整理していきます。

賃貸にお住まいの方は、①火災保険の補償内容と金額を必ず確認しましょう。

特に、賃貸を契約するときに不動産会社指定の火災保険を契約した人は、保険料が高くなっていたり補償内容に過不足がある可能性があります。

どうして保険料が高いかもしれないの…?

それは不動産屋が仲介することで紹介料をもらっているからです。

不動産屋さんも商売ですから、お客様からできる限りお金を取って売り上げをあげたいというのが本音です。

ですが本来、火災保険は賃貸契約者本人が決めて加入することができます。

ただし賃貸契約書に特約の記載がある場合、途中での変更が難しいこともあります。その時は「勉強代」だと思って次の更新を待ちましょう

部屋(家)を借りている人は次のような補償内容の火災保険に加入することが望ましいです。

- 火災・風災・雪災・雹災の補償

- 借家人賠償特約(1000~2000万円)

- 家財補償(100~300万円)

- 修理費用特約(50~300万円)

- 個人賠償責任補償(1億円)

高額な家具がたくさんある、家族でハイグレードな戸建・マンションを賃貸しているなど、特別なケースを除いて、大体このくらいの補償内容であれば十分です。

どんな補償なのか、一つずつ簡単に解説します。

保険の見直しステップ2に早く進みたい人は読み飛ばしてください

火災・風災・雪災・雹(ひょう)災の補償

| リスク | 災害/損害 |

|---|---|

| 火災 | 火事 |

| 落雷 | |

| 破裂・爆発 | |

| 風災 | 台風 |

| 竜巻 | |

| 雪災 | 豪雪事故 |

| 雪崩 | |

| 雹災 | 雹(ひょう) |

どの火災保険にも基本的についている補償内容ですので、あまり気にする必要はありません。

プラン内容を確認するときに確認しておけば問題なしですよ

借家人賠償特約

借家人賠償特約は、一般的に賃貸の入居者が付ける補償です。

あなたが起こしてしまった火事や水漏れによって生じた損害を大家さんに対して補償するというものです。

大家さん以外に関しては個人賠償責任補償で備えることになります。

家財補償

火災保険の補償対象は建物ですが、家財補償を付けていれば家の物も補償の対象になります。

例えば、ソファーやベッドなどの家具、洗濯機や冷蔵庫といった家電も災害時の補償対象になります。

修理費用特約

どろぼうやいたずらなど、入居者に責任はないけど賃貸契約上、入居者が修理することになっているときにその修理費用を補償してくれるものです。

個人賠償責任補償

「個人賠償責任」とは、自分が原因で相手に損害を与え賠償責任が生じたときのための補償です。

例えば、借りている部屋で火事を起こしてしまったり、自転車で相手にケガをさせてしまったりしたときにこの補償を使うことができます(※)。

- 詳細な補償内容については契約内容をよく確認しましょう。

自動車保険にこの補償を付けている人や個別に自転車保険として加入している人は入る必要はありません。

二重に補償をつけることになっちゃいます…

自転車事故の場合、1億円近い金額を賠償請求された例もあります。

そのため、補償限度額は1億円がおすすめです。

おすすめの火災保険

次に、②火災保険の相場を知りましょう。

本記事を監修している火災保険の専門家によると、賃貸火災保険の保険料の目安は2年で1万円くらいの少額短期がベーシックだそうです。

これから紹介する火災保険と同等の補償内容でそれ以上払っている人は「払い過ぎ」に該当します。

一般家庭向けに最もおすすめなのが、損保ジャパンの「スマート賃貸火災保険」です。

以下の補償内容で月額380円、2年間の保険料は9,120円です。

- 火災・風災・雪災・雹災の補償

- 借家人賠償特約(1000万円)

- 家財補償(100万円※)

- 修理費用特約(50万円)

- 個人賠償責任補償(1億円)

- 家財への補償を手厚くしたい方は他の金額を選択することもできます。高額な家具が好きということでなければ100万円で十分だと思います。

- 記事執筆時の補償内容です。最新情報は公式HPをご確認ください。

最後に、現在加入している火災保険と上記の保険を比較して、③乗り換えを検討しましょう。

補償の対象期間に空白がないよう、契約開始日をよく確認してくださいね。

詳細は公式サイトをご確認ください。上のボタンをタップすれば公式HPにとびます

地震保険や破損・汚損の補償を付けたい場合は同じく損保ジャパンの「THE 家財の保険 ベーシックⅠ型」がおすすめです。

小さいお子さんがうっかり家のものを壊してしまったというときも破損・汚損が付いていれば補償されます。

持ち家の場合

保険見直しの3ステップで持ち家の火災保険も整理しましょう。

まずは、現在住んでいるご自宅の①火災保険の補償内容と金額を確認します。

次に相場の確認ですが、持ち家の火災保険に関しては目安はこのくらいとお伝えすることはできません。

先ほどもお話した通り、火災保険の保険料は補償内容や建物の状況などによって大きく変わります。

- 築年数

- 建物の評価

- 所在地

- 構造区分

- 延床面積

- 補償内容

- 保険期間 など

ケースバイケースなんだね

そのため、無料の一括見積もりサイトに見積もり依頼を出し、3~5社の見積書を比較するのがベストです。

とはいえ、どんな条件で見積もりを出せばいいのか、迷うところもあると思いますから、「こんな場合はこの補償を付けた方がいいですよ」という一例をお示しします。

まずは先ほど紹介したこちらの表をもう一度ご覧ください。

| リスク | 災害/損害 |

|---|---|

| 火災 | 火事 |

| 落雷 | |

| 破裂・爆発 | |

| 風災 | 台風 |

| 竜巻 | |

| 雪災 | 豪雪事故 |

| 雪崩 | |

| 雹災 | 雹(ひょう) |

| 水災 | 洪水 |

| 土砂崩れ | |

| 盗難 | 盗取・損傷・汚損 |

| 衝突 | 物体の落下・飛来・衝突 等 |

| 漏水 | 漏水による水漏れ |

| 暴力 | 集団行動等に伴う暴力行為 |

| 突発事故 | 不測かつ突発的な事故による破損・汚損 |

オレンジマーカーはどの火災保険でもだいたいは補償対象になります。

問題は、「水災(グリーンマーカー)」「盗難等(イエローマーカー)」「破損・汚損(ブルーマーカー)」を補償対象にするかどうかです。

持ち家であれば、「盗難等」「破損・汚損」は付けることをおすすめします。

ある保険会社の調査によると、「盗難等」「破損・汚損」の事故件数割合(建物)は全体の35%にも及ぶことが分かっています。

住宅ローンが残っていたりこれから長く住み続けるということであれば、これらの補償は入れておくといいでしょう。

「水災リスク」は次から個別に解説します。

水災は補償にいれるべきか?を検討する方法

「水災リスク」を補償対象にするかどうか、ここが一番重要な検討事項です。

水災が必要かどうかはハザードマップを確認して判断しましょう

国土地理院の「ハザードマップポータルサイト」で住所を入力すればすぐに確認できます。

例えば私の住む地域は近くに川があり洪水リスクが高いので、ハザードマップは赤く染まっていました。

この場合、住宅のある地域は水災リスクが高いということになります。

洪水等で床上浸水などが起きて大きな損害になる可能性が他の地域より高いので、補償内容に水災も入れた方がいいでしょう。

ハザードマップで調べてリスクが高ければ水災も補償対象にする

その通りなのですが、注意点があります。

ハザードマップはあくまで過去のデータからの予測であり、色が付いていなければ災害が起きないというわけではありません。

天気予報と同じで外れる可能性も十分にあります。

心配なら水災リスクが低い地域であったとしても補償対象にするのもあり(※)だと思いますよ。

水災リスクが低いとその分保険料を安く設定している保険会社もありますからね

- 私の友人である火災保険の専門家いわく、水災を入れると5年契約で3~5万円くらいは保険料があがるイメージだそうです。あくまで目安ですので、参考程度にとどめてください。

家財補償について

火災保険は建物に対する補償がメインになります。

そのため、家具や家電などの家財は補償の対象になりません。

高級なものが家にたくさんある場合は別ですが、一般家庭にある家具であれば100万円~300万円の補償で十分です。

もっと言えば、住宅が災害に遭ったとき家財の費用を貯金で賄える人は家財補償は付けなくてもOKです。

地震保険について

地震保険を付けるかどうかは人それぞれですが、個人的な見解としては「地震保険は付けなくてもいい」と思っています。

なぜなら、火災保険の損害保険金が再調達価額で決まることが多いのに対し、地震保険は時価額で決めることが多いからです。

ちょっと「再調達価額」とか「時価額」とか呪文唱えるのやめてもらえる…?

呪文じゃないんです…

地震保険を検討する上では切っても切り離せない言葉なので解説しますね。

- 再調達価額:建物(家財)を再購入するために必要な金額

- 時価額:再購入するために必要な金額から経年や使用による消耗分を差し引いた金額

つまり、超簡単に言うと、火災保険より地震保険の方が金払いが悪い!!!

ということです。

どうしてそうなっているのかな?

地震が起きたときは補償対象になる建物がたくさん出てきます。

もし保険会社が地震保険を再調達価額で計算していたら、経営が成り立たなくなってしまうかもしれませんよね。

保険の性質上これは仕方ないことなのです。

なので、保険料の割に補償が薄い「地震保険はいらない」と考えています。

お疲れ様でした♪これで補償内容の検討は終了になります次は実際に火災保険の一括見積もりをしていきます

②火災保険一括見積もりサイトに見積もり依頼を出す

火災保険に付ける条件が決まったら、②火災保険の一括見積もりサイトに申し込みをしましょう。

SBIホールディングス「【インズウェブ火災保険一括見積もりサービス】」公式サイトに行き、住宅の情報や希望する補償内容を入力します。

↓青いボタンから行くとコーヒーが2杯無料で飲めます

- インズウェブは最大18社から見積もりをもらうことができます。

- 他社だと保険スクエアbang!「火災保険の無料診断サービス」があります。こちらはインズウェブより登録されている保険会社が若干少ないですが、対応がシンプルなので、「契約するか分からないけど、だいたいどのくらいなのか概算で知りたい」という方におすすめです。

無料ですのでご安心ください

依頼して後、一週間から十日前後で見積もりが届きます。

見積もりが届いたら補償内容が出した条件通りになっているのかを確認しましょう。

見積もりを確認するときに一つ注意点があります。

それは耐震等級(1~3)を確認することです。

というのは、一般に耐震等級によって保険料に差が出るためです。

等級が1なら保険料が高く3なら保険料が安くなります。

保険会社ごとに等級の設定がちがう場合は、ご自身の家の耐震等級に揃えてから詳細な見積もりをもらうようにしましょう。

③火災保険の乗り換えを検討する

最後に③火災保険の乗り換えを行います。

火災保険を乗り換える前に「損害保険金が支払われない場合」を必ず確認しましょう。

例えば、経年劣化による雨漏りなどは自然消耗による劣化なので補償の対象にはならない場合が多いです。

パンフレットや契約書に記載がありますので、読んでおくといざというときに役立ちます。

おみその友人である「保険のプロ」からのアドバイスでした♪

自動車保険|本当に必要な民間保険3

現在自動車を所有し、運転している人は読んでくださいね

車の事故を起こしてしまった時のために必要なのが自動車保険です。

同じく、保険見直しの3ステップで自動車保険を見直しましょう。

まず、現在加入している①自動車保険の内容と年間支払保険料を確認します。

次に、②相場の確認です。

例えば、SOMPOホールディングスの「おとなの自動車保険」で見積もりをしたところ、トヨタのヤリスクロスで対人対物無制限・特約なしの場合、年間支払保険料は2万4,770円(記事執筆時)でした。

相場観を把握するには自動車保険の一括見積もりをするのが一番の近道です。

先ほど紹介したインズウェブなら、下のボタンをタップすれば今すぐにネットで無料申し込みができます。

自動車保険は車種や走行距離によって金額が大きく変わります。条件を揃え一括見積もりで各社の保険を比較しましょう

一括見積もりが終わったら、最後に現在加入している自動車保険と③比較して乗り換え・解約を検討します。

- 自賠責保険(加入義務)

- 対人対物無制限(任意保険)

- 個人賠償責任保険(特約※1)

- 弁護士特約(特約※2)

- 1 火災保険等でも加入することができます。重複しないように注意しましょう。

- 2 弁護士費用を貯金で賄える人は付けなくてもOKです。

自転車保険(個人賠償責任保険)|本当に必要な民間保険4

自転車で他人に大けがをさせてしまった時、高額な損害賠償が発生することがあります。

それに備えるのが自転車保険(個人賠償責任保険)です。

これに関しては火災保険や自動車保険に「個人賠償責任補償特約」を付ける、または個別に自転車保険に加入していればOKです。

複数加入してしまい無駄な保険料を払わないようにだけ注意しましょう。

ほけの保険にセットで付けられるんだね

医療保険|本当に必要な民間保険5

ケガや病気をしたときの治療費や入院代を保障するのが医療保険です。

医療保険は「本当に必要な民間保険」に入れるか最後まで迷いましたが、貯金がない人にとっては加入を検討する余地があるので、今回紹介することにしました。

ここを読む必要があるのは金融資産が100万円以下かつ病気になったときに経済的に頼れる人が周りにいない人だけです

それでは、保険見直しの3ステップで医療保険を整理しましょう。

まず、医療保険に加入しているのか、加入している場合は①月額保険料と保障内容を確認します。

次に②相場を知りましょう。

「20money|ニーマルマネー」では、貯金100万円以下の人については、SBI生命の「終身医療保険Neo」「就業不能保険 働く人のたより」をおすすめします(※)。

- 2024年時点で筆者が各社を比較検討して、総合的におすすめできる保険を紹介しています。他の保険が悪いというわけではありません。あと案件じゃないです。1円ももらってません。笑

例えば、30歳男性で非喫煙者優良体であれば、医療保険(「終身医療保険Neo」基本プラン)が月額1,010円、就業不能保険(「働く人のたより」ハーフタイプ)は1,340円になります。

医療保険と就業不能保険がセットで2,350円はかなり安いです。

相場が分かったら、現在加入している医療保険と条件を同じにして比較してみましょう。

保障内容が手厚すぎる場合もあります。

総合的に判断をして、③医療保険の解約・乗り換えを検討するといいですよ。

- 他社と比較して同じ条件での月額支払保険料が安い

- 同時に申し込みができる「働く人のたより」が就業不能保険の中でも安く優秀

- 最低限の保障でネットの医療保険として総合力が高い

定期保険や就業不能保険が必要ない場合はチェックを外しましょう。

SBI生命「終身医療保険Neo」については「基本プラン」で十分だと思います。

貯金を100万円以上貯めることができたら解約しても大丈夫です

まとめ|お金の勉強は一生モノ。保険を学んで固定費を見直そう

公的保険・民間保険のキホンや本当に必要な民間保険5選について詳しく解説しました。

この記事のまとめです。

- 【どんな保険?】万が一のことがあったときに一定額のお金を受け取れる保険

- 【何に備える?】自分に万が一があったときに残された家族が経済的に困るとき

- 【どんな保障が必要?】自分に万が一があったときに必要になる分の保険金

- 【適正な保険料はいくら?】基本的には5,000円以下

- ☆住宅ローンは、借入時に団体信用生命保険に加入していれば考慮しなくてよい

- おすすめはFWD生命保険株式会社の「FWD収入保障」

- 【どんな保険?】家の火災リスクや風災リスクなどに備える保険

- 【どんな人に必要?】賃貸や持ち家に住んでいる人

- 【どんな補償が必要?】賃貸なら借家人(しゃくやにん)賠償責任(※)は必要

- 【適正な保険料はいくら?】2年で10,000円程度

- 【インズウェブ火災保険一括見積もりサービス】を使うとカンタン

- 賃貸契約をしている人が借りている部屋を破損させてしまったときに補償を出してもらうための保険のことです。

- 【どんな保険?】自転車事故などで他人にケガをさせてしまい損害賠償責任を負う場合、上限金額まで補償される保険

- 【どんな人に必要?】大富豪以外の人

- ☆火災保険に特約で付けることができる

- ☆別途自転車保険に入っている場合は必要ないこともある

- 【どんな保険?】自動車事故に備える保険

- 【どんな人に必要?】自動車を所有している・運転している人

- 【どんな補償が必要?】無制限の対人対物補償(車両保険はケースバイケース)

- 【適正な保険料はいくら?】走行距離や免許証の色により変わる

- インズウェブ「無料の自動車保険一括見積もりサービス」を使って乗り換えを検討するのがおすすめ

- 【どんな保険?】病気やケガに備える保険

- 【どんな人に必要?】貯金100万円以下で病気になったときに頼れる人がいない人

- 【どんな保障が必要?】貯金で賄えない分の治療費や入院費

- 【適正な保険料はいくら?】保障内容による

- SBI生命の「SBI生命の「終身医療保険Neo」」がおすすめ

この記事を読むの、本当に大変でしたよね。

ですが、最後まで読んだあなたは、上に書いている「本当に必要な保険5選」の意味をよく理解できたのではないでしょうか。

きっとあなたがこれから必要のない保険に加入して、お金を無駄にしてしまうことはないでしょう。

他の固定費についても見直していきたい!という方は、一度日を置いてからでもいいので、「【固定費節約】6大固定費の効率的な見直し方を徹底解説!」を読んでみてください。

固定費を見直して生活を身軽にしよう!

最後まで読んでいただきありがとうございました。

この記事が少しでもあなたのお役に立てていたら幸いです。

ほかの記事もいっしょにお楽しみください

それではまたお会いしましょう

卒論レベルに長い記事を最後まで読んでいただき誠にありがとうございました。

この記事を読んで、当サイト「20money|ニーマルマネー」を応援したい!と思って頂けましたら、本記事の品質向上のため、コメントや問い合わせフォームから感想・改善点などあなたから声を届けていただけますと、大変うれしく思います。必ず返信できるとは限りませんが、本記事の改善に役立てることはお約束致します。

アウトプットすることで自分の学びになりますし、これからこの記事を読む人にはより優れた内容を提供することができます。ご協力いただけますと幸いです。

感想・質問はこちら