「毎月の生活費が高すぎる!固定費を節約したい」

「具体的な固定費の見直し方法が知りたい!」

そんな疑問やお悩みをお持ちの方のために書かれた記事です。

おみそ

おみそこんにちは。簿記資格を所有しており、25歳で資産1000万円を達成したおみそです。

この記事では、3つの固定費(通信費・保険料・サブスク料金)の見直し方法を初心者にも分かりやすく具体的に解説しています。

「20money|ニーマルマネー」では、多くの人が毎月支払っている固定費のことを「6大固定費」と呼んでいます。

- 通信費

- 保険料

- サブスク料金

- 光熱費

- 住居費

- 自動車の維持費

ここでは、これら6大固定費のうち、見直しがカンタンな3つの固定費を節約するためのステップを紹介します。

- 通信費

- 保険料

- サブスク料金

「光熱費」「住居費」「自動車の維持費」の見直し方を知りたい人はこちらの記事「(準備中)」をお読みください。

前提知識がなくても固定費の見直しができる構成になっているので、誰でもすぐに固定費の節約をすることができる記事になっています。

- 本記事の「固定費②保険料」の記述に関して、保険募集人資格を所有する方に監修をしていただいております。普段保険を取り扱う仕事をしている保険のプロの方です。

- これから新社会人になるモニターさんにご協力いただき、お金に関してほとんど知識がない人でも本記事の内容を実践できるか検証し、記事内容を改善しています。

本記事は当サイト「20money|ニーマルマネー」で考案された「資産形成の4ステップ」の「【STEP1】貯金」「【STEP1-1】固定費の削減」の内容をより具体的に解説した記事になります。

- 「先取り貯金」とは毎月の収入から一定額を先に貯金に回す方法のことです。

- 「生活防衛資金」とは、いざという時のために貯めておくお金のことです。

貯金の仕方の全体像を知りたい方はこちらの記事「【貯金の仕方・コツまとめ】上手にお金を貯める方法を徹底解説」をお読みください。

貯金の仕方を7ステップに分けて、具体的に学ぶことができます。

固定費見直しの基本|固定費節約まとめ

節約を進める上で必要な固定費見直しの基本的な考え方について解説しています。

具体的な見直し方法を知る前に、前提となる知識を身に付けておくことで、固定費の見直しをよりスムーズに進めることができます。

効率的に固定費の見直しを進めたい人ほど飛ばさずに読むことをおすすめします

固定費とは?

家庭の支出は、固定費と変動費の2つに分けることができます。

家計における固定費とは、家庭の支出のうち、常に一定の期間で発生する費用のことを言います。

簡単に言うと、「毎月または、毎年ほぼ定額でかかる家庭の支出」のことです。

当サイト「20money|ニーマルマネー」では、年代を問わず必要となる家庭の固定費のことを「6大固定費」と呼んでいます。

- 通信費

- 保険料

- サブスク料金

- 光熱費

- 住居費

- 自動車の維持費

お子さんがいるご家庭の場合は、ここに教育費を加えます。

固定費を見直すメリット|効果絶大です

6大固定費の平均はこちらになります。

- 通信費:6,610円

- 保険料:14,917円

- 光熱費:10,085円

- 住居費:53,691円

- 自動車の維持・関係費:20,130円

合計 105,433円

- サブスク料金は信用できるデータがなかったので載せていません。

固定費を節約した後の例がこちらです。

- 1.通信費:6,610円→3,000円

- (格安SIMに変更)約3,500円の節約

- 2.保険料:14,917円→5,000円

- (保険の見直し)約10,000円の節約

- 3.光熱費:10,085円→9,000円

- (電力会社の見直し)約1,000円の節約

- 4.住居費:53,691円→33,000円

- (引っ越し)約20,000円の節約

または、

- 5.自動車維持費:20,130円→0円

- (車を手放す)約20,000円の節約

合計 約34,500円の節約

あくまで平均から考えた数字ではありますが、正しく固定費を見直すことさえできれば、月30,000~50,000円の節約は可能です。

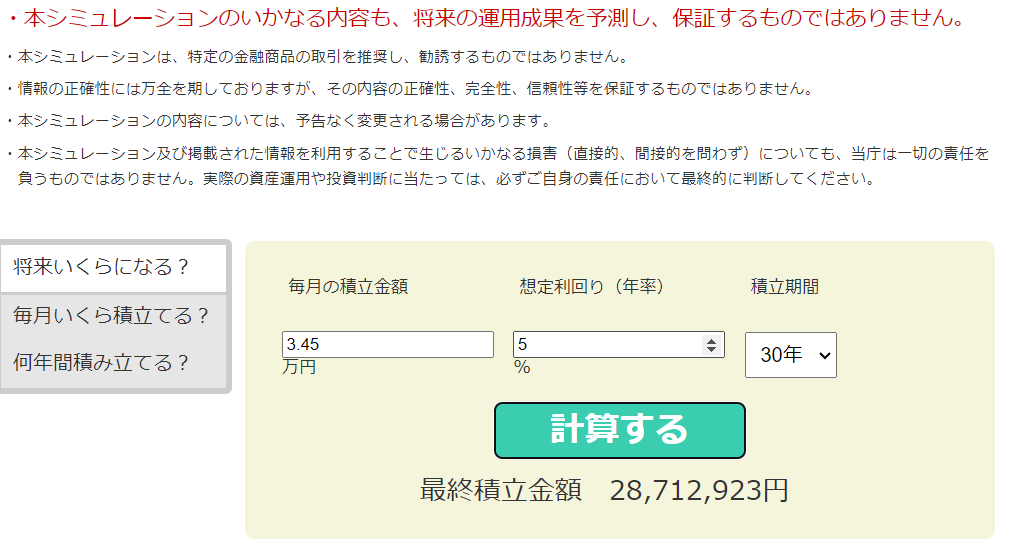

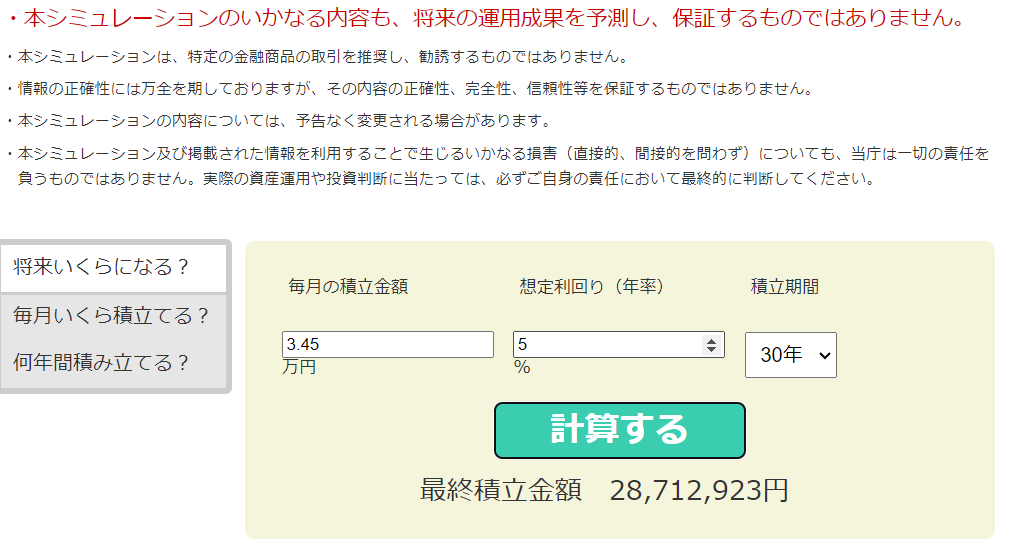

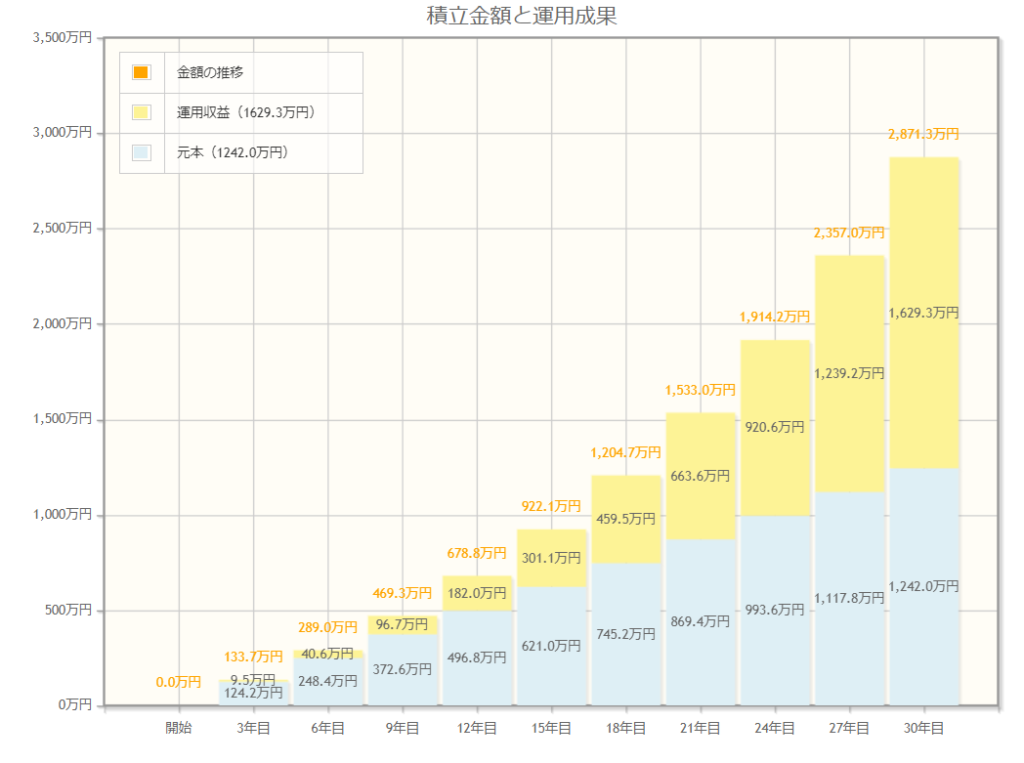

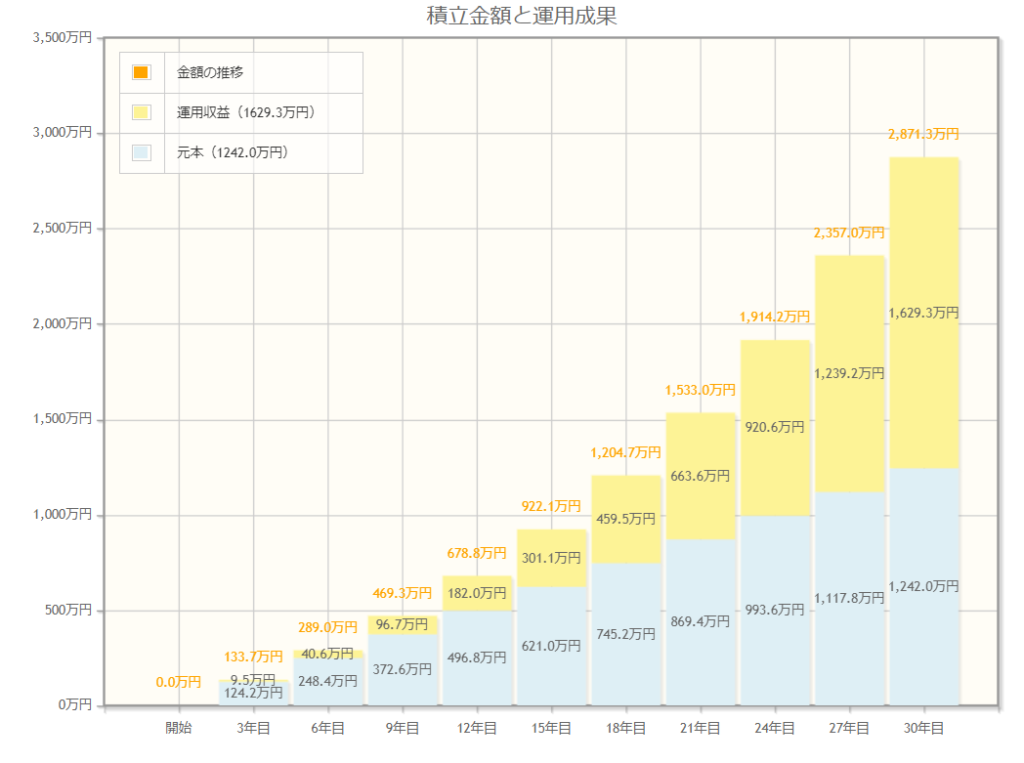

もし仮に、上記のように毎月34,500円の節約に成功した場合、何もしなかったときと比べて、30年後にはどのくらい差が出ていると思いますか?

その答えがこちらです。

仮に節約した34,500円を優良な金融商品(インデックスファンドなど)に投資し続けた場合、30年後には、約2,871万円になっています。

- 上記の積立シミュレーションは、その名の通りあくまで「シミュレーション」です。将来の投資成果を予測し、また保証するものではありません。

- 投資にはリスクがあります。今回使用した「想定利回り5%」とう数字は過去のデータから算出したものです。「全世界株式に15年以上投資し続けた場合、これまではそのくらいのリターンがあった」ことは事実ですが、将来のリターンはその限りではありません。ご理解ください。

固定費を見直した人とそうでない人でこんなに差がつくんだね

そうなんです。

生活防衛資金が貯まってる人なら、固定費を節約して浮いたお金をすべて投資に回すことができます。

面倒でも時間に限りがあっても淡々と固定費を削減し、投資を続けた人とそうでない人とでは、30年後には3千万円近くも差がつきます。

つまり、固定費を見直して浮いたお金を投資に回すだけで、ほぼすべての人が「老後問題2000万円問題」を解決できるのです。

すごい!でも…

「生活防衛資金」「インデックスファンド」って難しくて分からないよ…

「ニーマルマネー」では、そんな初心者の方を見捨てません。

記事を読んでいけば必ず分かるようになります。

ご安心ください。

当サイト「ニーマルマネー」では、記事を読んで実践すれば、みなさんに必ず成果が出るよう具体的かつ分かりやすく解説しています

ライフステージによってかかる固定費は変わっていきます。

ですが、固定費を見直すための知恵を見直した経験があれば、これからずっとあなたは固定費を最適化し続けることができます。

思っている以上に固定費を見直し、無駄な固定費を削減することによって得られる効果は大きいですね。

6大固定費を節約しよう!|固定費の見直し方の3ステップ

固定費の見直しは次の3ステップで行います。

この後解説する各固定費の節約方法は、すべてこの3ステップをもとに進めます。

確認しながら進めましょう

固定費から節約すべき理由

節約と聞くと食費の節約をイメージすることが多いかもしれません。

ですが、家庭の支出において食費は変動費にあたります。

この変動費から節約しようとすると、日々の生活の質が下がってしまい、節約を継続することが難しくなります。

せっかく節約をしようと行動したのに失敗するのは残念ですよね

ただ、固定費の節約なら生活の質を大きく下げる必要はありません。

なぜなら、固定費の節約とは、同じような質のサービスをより安く提供している会社に乗り換えることがメインになるからです。

固定費の見直し・節約は以下の2つの考え方をもとに進めていきます。

これから見直していく固定費の順番は、以下の2つの基準で並べています。

- 比較的、生活の質を下げる必要がないもの

- 取り組みやすく節約効果が高いもの

固定費見直しが初心者の方でもやりやすいよう、サービスの乗り換えや解約だけで節約できるものから紹介します。

- 通信費

- 保険料

- サブスク料金

- 光熱費

- 住居費

- 自動車の維持費

記事の順番で固定費を見直すことで、スムーズに節約することができますよ。

いっしょにがんばりましょう

固定費節約①通信費

6,610円→3,000円(最適な格安SIMへの乗り換え) 約3,500円の節約

通信費の見直しは、最も取り組みやすく効果が出やすい固定費節約方法の一つです。

家庭における通信費は主に「スマホ通信費」と「ネット回線利用料金」になります。

ここでは、主にスマホ通信費の節約方法をご紹介します。

ご自宅のネット回線(光回線)の見直しをしたい方は「おすすめの光回線をケース別に解説」をお読みください。

シンプルかつ最も効果の高い通信費の見直し方法は「格安SIM」に乗り換えるです。

これだけです

最適な格安SIMの選び方はデータ利用量やお住いの地域によって変わるので、一概に「これが100点!」と断言することはできません。

そのため、

- より詳しく格安SIMのことを知りたい

- もう格安SIMにしているからちがう格安SIMに乗り換えて1円でも多く節約したい

という方はこちらの記事「パターン別!本当におすすめの格安SIM8選と選び方」をご覧ください。

いやいや、

「100点は取らなくていい!合格点になるものを1つ教えて!」

という方は、楽天モバイルへ乗り換えておけばOKです。

- データ利用量によって月額料金を調整できる

- テザリング無制限でネット回線なし楽天モバイルのみという使い方も可能

- Rakuten Linkアプリで通話料無料

- 通信速度が改善されてきている

- SPU特典+4倍(記事執筆当時)なので、楽天市場や楽天ふるさと納税との相性がいい

プランが1つでシンプルですし、データ利用量が少なければ安くなる点も魅力です。

懸念点は通信速度です。

ただ、2024年にはカバー率99%を超え、平均速度は50Mbpsほどに改善されています。

LINEや動画視聴(中画質)は1Mbpsあれば利用できるので十分な速度です

以下では、大手キャリアから楽天モバイルに乗り換えた場合を例にしてい話を進めていきます。

通信費の見直し方|大手キャリアから楽天モバイルに乗り換えた場合

スマホ通信費の具体的な見直し方を解説します。

支払明細や専用アプリでスマホの月額料金とデータ利用量を調べる

通信費の平均(単身世帯)は6,610円。これを3,000円程度まで下げる

格安SIMに乗り換える

- 楽天モバイルはほとんどの場合、MNP予約番号なしで乗り換えできるので簡単です

詳しく説明します

STEP1|毎月の固定費を調べる【通信費の場合】

まず、現在利用している通信会社の専用アプリや支払明細を用意します。

それをもとに、毎月支払っている料金とデータ利用量を調べます。

仮に、大手キャリアのデータ無制限プラン(通話オプション:5分かけ放題)を家族割とネット回線セット割適応で加入していたとします。

この場合、およそ月6,000円がスマホ1回線あたりにかかっている費用です。

また、データ利用量は、月平均3GB前後だったとして話を進めます。

STEP2|費用の相場を知る【通信費の場合】

「生活保障に関する調査」によると一人当たりが月額に支払っている通信費は6,610円です。

これはネット回線を含んだ金額ですから、スマホ通信費だけで月6,000円は高いことが分かります。

ネット回線とスマホ通信費の合計が6,000円以下であれば、適正です。

STEP3|固定費を見直す【通信費の場合】

格安SIMに乗り換えることで通信費を節約します

データ利用量が3GB程度であれば、楽天モバイルに乗り換えるとスマホ通信費は月1,078円(※)になります。

- データ利用量3GBまでは1,078円(記事執筆当時)

元々支払っていた料金が6,000円ですから、乗り換えで月約5,000円通信費が安くなった計算です。

これで1年あたり約60,000円を節約できたことになります。

楽天モバイルの詳細については公式サイトをご覧ください。

ボタンを押すと公式サイトにとびます

楽天モバイルへの具体的な乗り換え方については「楽天モバイルの乗り換え手順|評判・デメリットも正直評価」で解説しています。

固定費節約②保険料

14,917円→5,000円(保険の見直し・解約) 約10,000円の節約

保険料の見直しで一番やりやすく効果が高いのは、保険の乗り換えといらない保険の解約です。

どんな保険が必要かは一人ひとりの状況によって変わります。

本当に必要な5つの保険

「20money|ニーマルマネー」では、本当に必要な保険は次の5つだと考えています。

- 【どんな保険?】万が一のことがあったときに一定額のお金を受け取れる保険

- 【どんな人に必要?】家族や子どもがいる人(自分に万が一があったときに残されて困る人がいる人)

- 【どんな保障が必要?】自分に万が一があったときに必要になる分の保険金

- 【適正な保険料はいくら?】基本的には5,000円以下

- ☆住宅ローンは、借入時に団体信用生命保険に加入していれば考慮しなくてよい

- 【どんな保険?】家の火災リスクや風災リスクなどに備える保険

- 【どんな人に必要?】賃貸や持ち家に住んでいる人

- 【どんな補償が必要?】賃貸なら借家人(しゃくやにん)賠償責任(※)は必要

- 【適正な保険料はいくら?】2年で10,000円程度

- 賃貸契約をしている人が借りている部屋を破損させてしまったときに補償を出してもらうための保険のことです。

- 【どんな保険?】自転車事故などで他人にケガをさせてしまい損害賠償責任を負う場合、上限金額まで補償される保険

- 【どんな人に必要?】大富豪以外の人

- ☆火災保険に特約で付けることができる

- ☆別途自転車保険に入っている場合は必要ないことも

- 【どんな保険?】自動車事故に備える保険

- 【どんな人に必要?】自動車を所有している・運転している人

- 【どんな補償が必要?】無制限の対人対物補償(車両保険はケースバイケース)

- 【適正な保険料はいくら?】走行距離や免許証の色により変わる

- 【どんな保険?】病気やケガに備える保険

- 【どんな人に必要?】貯金100万円以下で病気になったときに頼れる人がいない人

- 【どんな保障が必要?】貯金で賄えない分の治療費や入院費

- 【適正な保険料はいくら?】保障内容による

保険とは、「起こる確率は低いけれど、起こってしまったときに人生が変わってしまうくらいの大きな損失になること」に対してたくさんの人でお金を出し合って備えるものです。

例えば、次のようなリスクには保険で備える必要があります。

- 子どもが成人する前に保護者に万が一のことがあったとき

- 災害で住んでいる家がなくなってしまったとき

- 自動車事故以外の事故で他人にケガをさせたり他人のモノを壊してしまったとき

- 自動車事故を起こして他人に大ケガをさせてしまったとき

大富豪でないわたしたちにこのようなことが起こったとき、「人生が終わってしまう」ほどの損失が生じることになります。

もし起こってしまったら人生が終わってしまうほどのリスクに備えるのが「保険」です。

そのため「20money|ニーマルマネー」では、貯蓄型保険は必要ないという考えです。

老後資金や教育資金は、「貯金か投資」で備えるのが、手段としては適切になります。

そこで、ここからは必要ない保険の解約と生命保険の選び方について解説します。

火災保険は「住宅費節約」で、自動車保険は「自動車の維持費節約」で解説しています

自分にとって本当に必要な保険を検討するためには、公的保険を理解していることがとても重要になります。

公的保険の基本や民間保険の選び方とおすすめの民間保険を知りたい方は、まずは「公的保険と民間保険のキホンと本当に必要な民間保険5選」を読んでみましょう。

家族や友人におすすめできるものだけを紹介しています

自分に必要ない保険の解約・乗り換え3ステップ

人によっては自分に必要ない保険を解約するだけで大幅な固定費節約を実現させることも可能です。

「もう契約してしまった貯蓄型保険を解約すべきか」はそれぞれの状況によってケースバイケースであることは覚えておいてください

具体的な保険の見直し方は、次の3ステップです。

- 自分が入っている保険の種類と内容、月々の支払額を確認する

- 基本的な保険の考え方を学び、同じ条件で相見積もりを取る

- 最適な保険会社・保険商品に乗り換える

- 必要ない保険は解約する

STEP1|毎月の固定費を調べる【保険料の場合】

まず初めに、毎月いくら保険に払っているのかを調べましょう。

生命保険など毎月かかる保険料だけでなく、火災保険や自動車保険のように1年~数年単位で支払っている保険料も調べておくと後が楽になります。

どうしても分からなかったら、とりあえずは毎月いくらかだけでもいいですよ

STEP2|費用の相場を知る【保険料の場合】

毎月5,000円以上保険料を払っているのであれば、見直しを検討しましょう。

火災保険は「住居費」、自動車保険は「自動車の維持費」に該当するため、それ以外の支払いが月5,000円以上という考え方です

また、独身の方であれば5,000円以下であっても見直す余地はあります。

STEP3|固定費を見直す【保険料の場合】

「掛け捨ての生命保険」「火災保険」「個人賠償責任保険」「自動車保険」以外の保険を契約している場合は解約を検討しましょう。

これら4つの保険については後ほど見直しを検討します

前提として、これまで必要ない保険に入っていたことを否定するつもりは全くありません。

例えば、子どものために学資保険に入っているという場合、「子どものために将来の教育費を貯めよう」というその思いや考え方は素晴らしいことですよね。

ただ、その手段に学資保険を選ぶことが最適かと言われると、それは別の話です。

将来使う予定のあるお金を貯める目的で保険を使うのは、手段として最適ではありません。

子どもの教育費であれば保険で備えるより、貯金、投資で備える方が適しています。

基本的な考え方は、「短期・中期で必要になるお金は貯金、長期で必要になるお金は投資で備える」です。

貯蓄型保険を契約している場合は、解約をして別の手段を取った方がよい結果になるというのが一般論です。

返戻率や掛け金など人それぞれケースがちがうので、読者の皆さん全員に「いますぐ解約しましょう!」とは言えません

わたしの場合は加入期間が短かったので個人年金保険を解約して、返戻金をインデックス投資に回しました。

特定の時期しか解約できず、更に元本割れしていましたが、契約する前にちゃんとお金について学ばなかった自分が悪いので、「勉強代」だと捉えています。

生命保険料を見直す場合

家族、特にお子さんがいる人には生命保険が必要になります。

- 【どんな保険?】万が一のことがあったときに一定額のお金を受け取れる保険

- 【どんな人に必要?】家族や子どもがいる人(自分に万が一があったときに残されて困る人がいる人)

- 【どんな補償が必要?】自分に万が一があったときに必要になる分の保険金

- ☆団体信用生命保険に加入していれば住宅ローンの借入額は考慮しなくてよい

- 【適正な保険料はいくら?】基本的には5,000円以下

保険は「起こる確率は低いが、起きていしまったときの損失が大きいこと」に対して備えるものでしたね。

この場合、自分に万が一のことがあり家族が生きていけない状態は「起こる確率は低いが、起きていしまったときの損失がこと」に該当します。

家族が路頭に迷うことは避けたいですよね。

ですから、自分に何かあったときに残されて困ってしまう家族がいる人は、掛け捨ての生命保険に加入するとリスクに備えることができます。

生命保険の加入が必要な場合、問題は「保険金はいくら必要か」です。

正確な数字を把握するには、詳しくは社会保障制度(この場合は遺族年金)について理解する必要があります。

ただ、すぐに理解するのは大変だと思いますから、とりあえずは以下の基準で考えます。

- 「残された子どもが社会人になるまでの生活費と教育費がいくらか?」

- 「残された家族が生活に困らないだけの金額はいくらか?」

これら計算して、それに合った保険金を受け取れる掛け捨ての生命保険に加入しましょう。

反対に、十分な貯金がある独身の人であれば、必ずしも生命保険に加入する必要はありません。

「他の民間保険は自分に本当に必要なの?」と疑問をおもちの方は先ほど紹介した記事を読めば解決しますよ

固定費節約③サブスク料金

10,000円→5,000円(サブスク解約・継続・加入) 約5,000円の節約

保険と同じく、サブスクについても自分に必要ないサービスを解約することで固定費を節約します。

サブスクを厳選する上でポイントになるのは、「消費」と「浪費」の考え方です。

生活をする上で必要なものやサービスにお金を使うこと

生活に必要はないが、自分の満足のためにものやサービスにお金を使うこと

浪費は生活の満足度を上げるために大切なことです。決して悪いことではありません。ただし、消費と浪費の区別は付けられるようにしましょう

ネットショッピングが主流の時代において「Amazon プライム(以下アマプラ)」は必須サービスです。

アマプラ会員であればAmazonでの買い物で配送料が無料になるからです。

これは生活には必要なサービスになるので「消費」と考えます。

それ以外のサブスクは基本的に「浪費」です。

「消費か浪費か」の考えは人それぞれです。異論はあるかもしれませんが、今回はこの考えで進めます

では、サブスク料金についても固定費見直しの3ステップで進めましょう。

- 自分が加入しているサブスクサービスと月額料金を調べる

- 【必須】アマプラ:1か月でワンコインくらい(年払いがお得)

- 【加入の余地あり】目的別に後ほど紹介:3000円以内

- 【必須】アマプラ会員

- 【継続】現在利用していて、浪費と分かっていても価値を感じているサービス

- 【解約】あまり利用していない、または利用しているが必要を感じないサービス

STEP1|毎月の固定費を調べる【サブスク料金の場合】

まずは、現在加入しているサブスクをすべて書き出します。

- 動画・音楽配信サービス

- ジムやエステの月額料金

- コスメやファッション、Amazonのサブスク

- 電子書籍やゲームのサブスク

- マッチングアプリ

- カーシェアの基本料金

- youtubeなどのメンバーシップ

- クレジットカードの年会費 など

次に、どのサブスクに毎月いくら使っているのかを確認しましょう。

年払いのものは1か月あたりの料金で計算します。

例えば、この記事を読んで実践した友人のサブスク代はこのようになっていました。

- amazonプライム 600円/月

- Abemaプレミアム 960円/月

- カーナビゲーションサービス 400円/月

- 〇経新聞 4,300円/月

- 〇pple music 1,080円/月

- データ容量追加 50GB 130円/月

- ゼンリン住宅地図 990円/月

- 合計 8,460円

8000円は少し高いかもしれませんね

STEP2|費用の相場を知る【サブスク料金の場合】

最低限必要なサブスクはアマプラのみです。

アマプラは現代ではほぼインフラのようなものです

そのため、アマプラの月額料金がサブスク料金の最低ラインになります。

そうはいっても楽しみのためにサブスクに加入したいという人も多いと思います。

そこで、「浪費」としてのサブスクの目安を言うと、毎月3,000円~5,000円くらいが適正と考えられます。

仮に手取り20万円の方が毎月5,000円支払っているとすると、1か月あたり2.5%をサブスクに使用していることになるからです。

あくまで目安ではありますが、手取りに対する割合が2.5%以上であれば、「使いすぎ」と考えましょう。

適正な割合以下であっても必要のないサブスクに加入していることもあります。見直しは必ずしましょう

STEP3|固定費を見直す【サブスク料金の場合】

サブスク料金を見直す基準は次の三点です。

- 「そのサブスクサービスをよく利用しているか?」

- 「払っている月額料金以上にそのサブスクサービスに価値を感じているか?」

- 使っていないサービスは即解約

自分の予算に応じて、加入するサブスクに優先順位を付けましょう。

ちなみに、この記事を実践した友人はオレンジマーカーのサブスクは残し、青マーカーのサブスクは解約していました。

- amazonプライム 600円/月

- Abemaプレミアム 960円/月

- カーナビゲーションサービス 400円/月

- 〇経新聞 4,300円/月

- 〇pple music 1,080円/月

- データ容量追加 50GB 130円/月

- ゼンリン住宅地図 990円/月

- 合計 2,680円 ★★5,780円/月の節約に成功!!★★

どうやって解約するサブスクと残すものを決めたの?

彼の場合は、カーナビと音声配信は「代わりのサービスがあるから」、〇経新聞は「金額が大きく、毎日は読めていなかったから」という理由で解約していました。

結果として5,780円/月の節約を達成!素晴らしいですね。

サブスクの解約は比較的かんたんにできる固定費節約ですから、今すぐに試してみましょう。

サブスクサービスを解約した後に「どうしてもこれは優先したい!」ということがあった場合、次のサービスをおすすめしています。

| 優先したいこと | サブスク | おすすめサービス |

|---|---|---|

| 映画・アニメ視聴 | 配信サービス | Prime Video |

| 運動 | ジム | chocoZAP |

| 動画視聴・音楽 | youtube | YouTube Premium |

| 車移動 | カーシェア | 月額も入会金も無料のカーシェア「EARTHCAR」 |

| 恋愛・恋人 | マッチングアプリ | Pairs |

私や友人が実際に使ってみてよかったサービスを中心に各ジャンル一つのサービスに厳選しました。

自分のやりたいことに優先順位を付けて、予算の範囲内でサブスクサービスの解約・継続・加入を検討しましょう。

サブスクの解約・加入はカンタンです。忘れないうちにやるといいですよ

まとめ|固定費を見直し方して、生活を身軽にしよう!

固定費節約のための効率的な見直し方法を解説しました。

今回解説した固定費は「通信費」「保険料」「サブスク料金」です。

「固定費見直しの3ステップ」まとめです。

6,610円→3,000円(最適な格安SIMへの乗り換え) 約3,500円の節約

支払明細や専用アプリでスマホの月額料金とデータ利用量を調べる

通信費の平均(単身世帯)は6,610円。これを3,000円程度まで下げる

格安SIMに乗り換える

- 楽天モバイルはほとんどの場合、MNP予約番号なしで乗り換えできるので簡単です

スマホは格安SIMに乗り換えよう

14,917円→5,000円(保険の見直し・解約) 約10,000円の節約

- 自分が入っている保険の種類と内容、月々の支払額を確認する

- 基本的な保険の考え方を学び、同じ条件で相見積もりを取る

- 最適な保険会社・保険商品に乗り換える

- 必要ない保険は解約する

本当に必要な保険にだけ加入しよう

10,000円→5,000円(サブスク解約・継続・加入) 約5,000円の節約

- 自分が加入しているサブスクサービスと月額料金を調べる

- 【必須】アマプラ:月額数百円(年払いがお得)

- 【加入の余地あり】目的別に後ほど紹介:3000円以内

- 【必須】アマプラ会員

- 【継続】現在利用していて、浪費と分かっていても価値を感じているサービス

- 【解約】あまり利用していない、または利用しているが必要を感じないサービス

アマプラ以外のサブスクには優先順位をつけよう

「通信費」「保険料」「サブスク料金」の見直しができたら、見直す固定費はのこり3つです!

前半戦終了です!お疲れさまでした♪

6大固定費のうち、のこりの3つ(「光熱費」「住居費」「自動車維持費」)については「6大固定費の効率的な見直し方後半戦!|光熱費・住居費・車の維持費」で詳しく解説しています。

最後までお読みいただきありがとうございました。

この記事が少しでもあなたのお役に立てていたら幸いです。

貯金の仕方を7ステップでまとめた記事がこちらです。

ほかの記事もいっしょにお楽しみください

それではまたお会いしましょう

感想・質問はこちら